Der Business Case für ein Projekt soll einem Investor aufzeigen, ob sich die Investition lohnt. Dabei gilt es, möglichst den Geldwert der Aus- und Einzahlungen der betroffenen Perioden zu berücksichtigen.

Der Business Case ist Teil der PMP Zertifizierung. Sie müssen in der PMP Prüfung in der Lage sein, statische und dynamische Kapitalwertberechnungen vorzunehmen. Der PmBok Guide 6 nennt genau 68 mal den Business Case. Der Schwerpunkt liegt auf den Seiten 30 – 32. Oder für PMI Mitglieder auch einsehbar auf der PMIstandards+.

Die Folgen einer Investition!

Der „Business Case“ kann als „Investitionsfolgenabschätzung“ bezeichnet werden. Der Business Case ist kein Geschäftsfall!

In der Business Case Berechnung werden in der Regel nur Zahlungsströme in Form von Aus- und Einzahlungen berücksichtigt. Also das Geld, das auf das Konto fließt und das Geld, was vom Konto entnommen wird. Dies wird als „Cash Flow Methode“ bezeichnet, im Gegensatz zur „G+V Methode“.

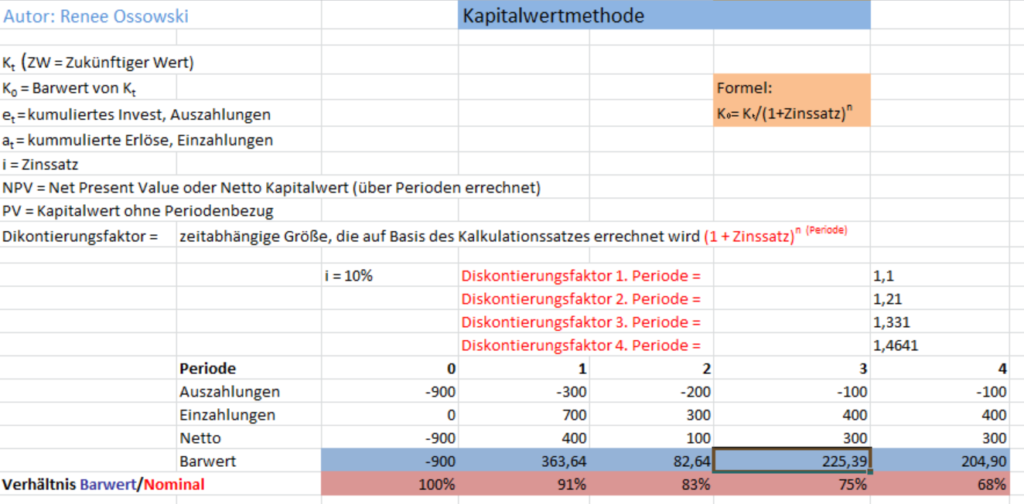

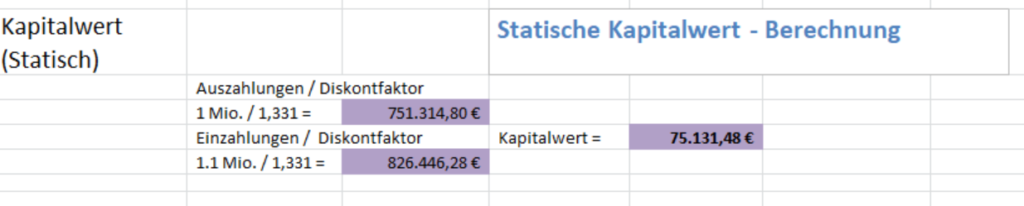

Des Weiteren unterscheidet man „Statische Methoden“ und „Dynamische Methoden“. Die statischen Methoden berücksichtigen nicht den zeitlichen Anfall von Einzahlungen oder Auszahlungen. Der Tag „0“, der der statischen Berechnung zugrunde liegt, ist bezüglich des Geldwerts gleichbedeutend mit dem zukünftigen Termin. Mit anderen Worten: Berechnet man den Kapitalwert in der 4, 5 oder n-ten Periode, tut man so, als entspräche der Kapitalwert der Periode 0. Platt formuliert, 1000€ haben in 5 Jahren denselben Wert wie heute.

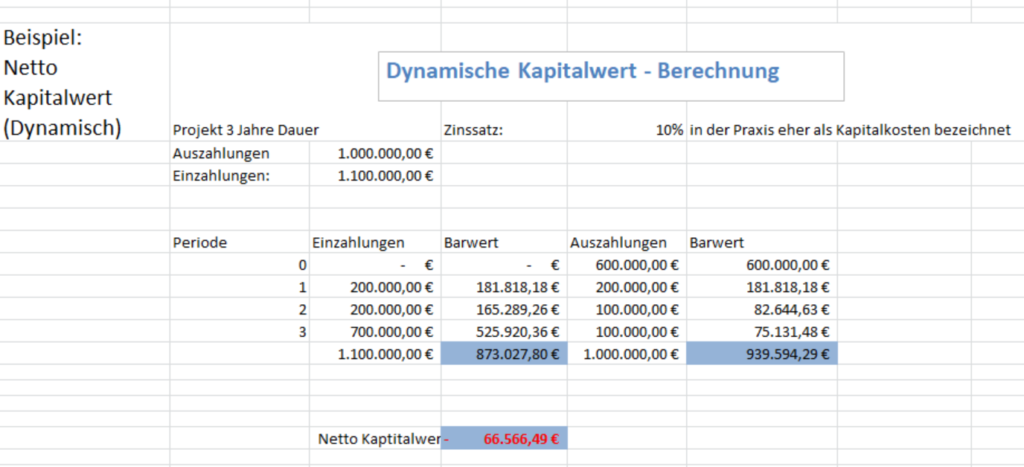

Dies wird im Beispiel in der Excel Datei bei der „dynamischen Kapitalwertberechnung“ im Vergleich zur „statischen NPV Berechnung“ deutlich. Obwohl die gleichen Daten zugrunde liegen, ergeben sich vollkommen unterschiedliche Werte.

Aber zuerst ein paar Begriffe und Formelinhalte.

Register 5: Dynamische und statische Kaptitalwertmethode

An diesem Beispiel wird der Unterschied zwischen dynamischen und statischen Berechnungen sehr schön deutlich. Zwischen beiden Werten liegt eine Diskrepanz von 141.697,97€. Bei der dynamischen Berechnung kommt es zu einer Abzinsung über jeder der Perioden hinweg. Bei der statischen dagegen, werden die Perioden vollkommen außer Acht gelassen.

Grundsätzlich kann aber die statische Methode als „Schnellschussmethode“ mehrere Projekte vergleichen und durchaus eine Aussage tätigen. Schließlich werden alle Projekte auf Basis gleicher Regeln berechnet.

Der Zinssatz der hier zu Grunde gelegt wird, wird als „Unternehmenszinssatz“ bezeichnet. Einerseits werden Unternehmen einem ähnlichen Rating unterzogen wie Staaten, was eine Aussage darüber macht, zu welchen Konditionen Unternehmen Kredite an den Kapitalmärkten aufnehmen können. Andererseits enthält der „Unternehmenszinssatz“ auch Risikovermutungen und Gewinnerwartungen des investierenden Unternehmens. Daraus errechnet sich der Unternehmenszinssatz.

Wird daher ein Kapitalwert von „0“ erreicht, werden die Erwartungen des Investors erfüllt.

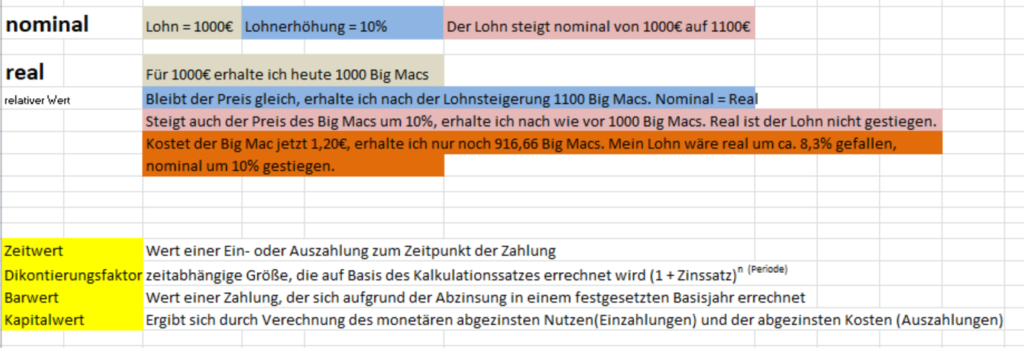

Nominal und Real

Diese Begriffe werden hinlänglich vor dem Thema der „kalten Progression“ in Deutschland diskutiert.

Wenn ein Arbeitnehmer ab 15000€ für jeden weiteren Euro 25% Steuern zahlt, zahlt er bei einem Einkommen von 40000€ Euro 6250€ Einkommensteuer. Kommt es nun zu einer äquivalenten Preis- und Lohnsteigerung von 10%, kann man nur von einer nominalen Lohnsteigerung sprechen. Real, verdient der Arbeiternehmer nicht mehr.

Neuer Verdienst: 44000€ Einkommensteuer: 7250€

Die Lohnsteigerung gleicht nur die Inflation aus.

Dieses Prinzip wird durch dynamische Investitionsrechnungen ausgeglichen. Sie finden ein weiteres Beispiel in der Excel Datei im Register „Begriffe“.

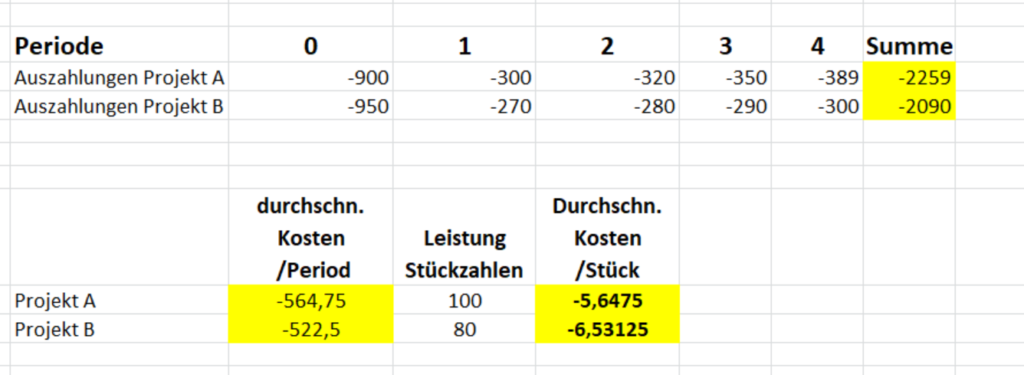

Statische Kostenvergleichsrechnung

Die Kostenvergleichsrechnung ist besonders sinnvoll, wenn eine Gewinnvergleichsrechnung keine objektiven Ergebnisse darstellt oder die Gewinne der zu vergleichenden Projekte oder Investments sehr ähnlich sind.

In dem Register 1 wird deutlich, dass bei Unterstellung gleicher Einnahmen, das Projekt A das interessantere Projekt darstellt, da es die geringeren Stückkosten erzielt. Bei einer Berechnung mehrerer Perioden kann sich der Effekt aber umdrehen, weil die anfänglichen „Ramp up Kosten“ in Abhängigkeit zu der Anzahl der Perioden, mehr oder weniger Einfluss nehmen.

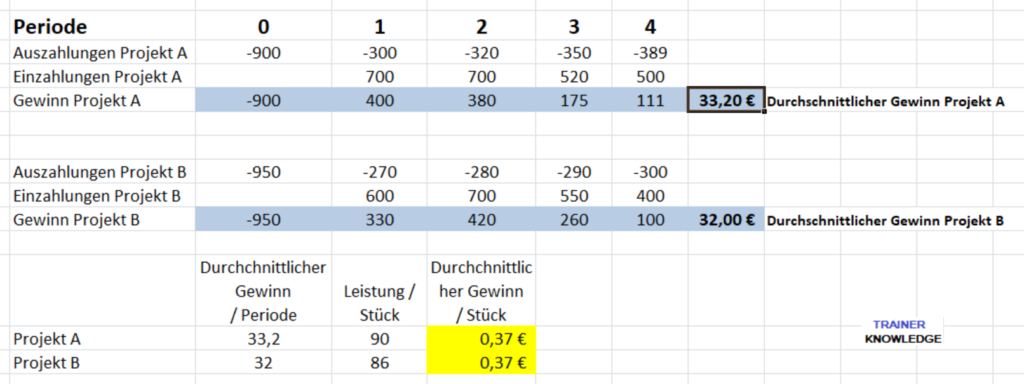

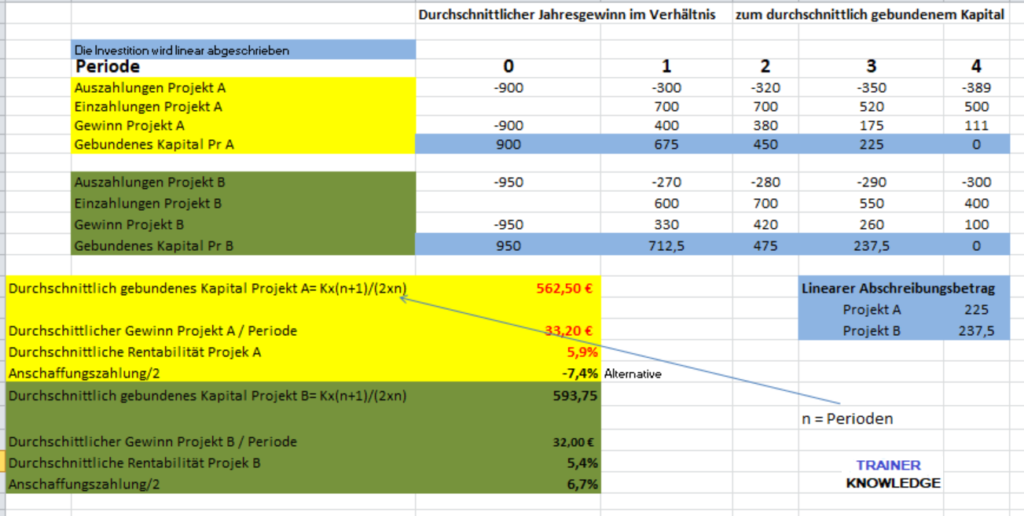

Statische Gewinnvergleichsrechnung

Im Gegensatz zur Kostenvergleichsrechnung werden hier „Einzahlungen – Auszahlungen“ miteinander verglichen.

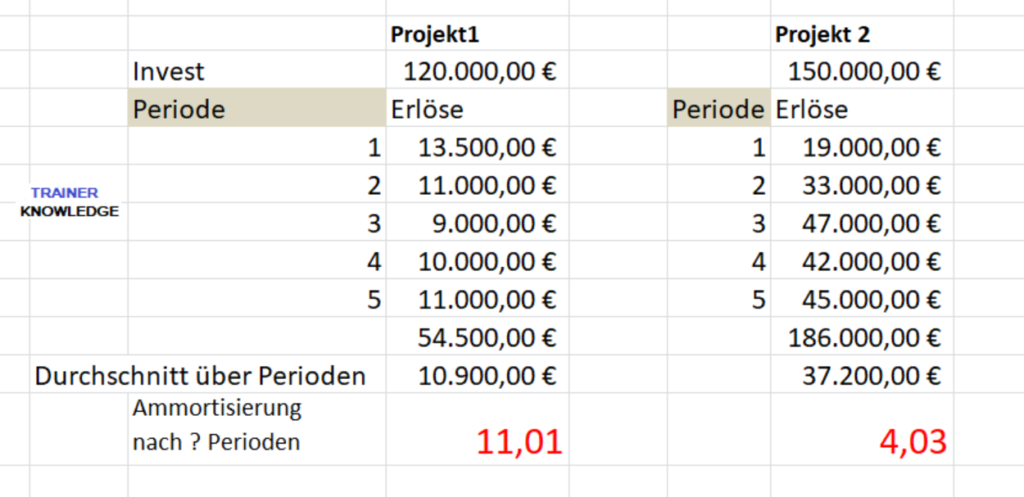

Register 3: Statische Amortisationsberechnung

Bei der statischen Amortisationsrechnung ist das Projekt im Vorteil, das sich in weniger Perioden amortisiert. In dem Beispiel wäre es das Projekt A.

Pay Back Period

Bei dieser Amortisationsberechnung handelt es sich um eine typisch amerikanische Berechnung. Es dürfte klar sein, dass auch hier das Projekt mit den geringeren Perioden den Vorzug erhält.

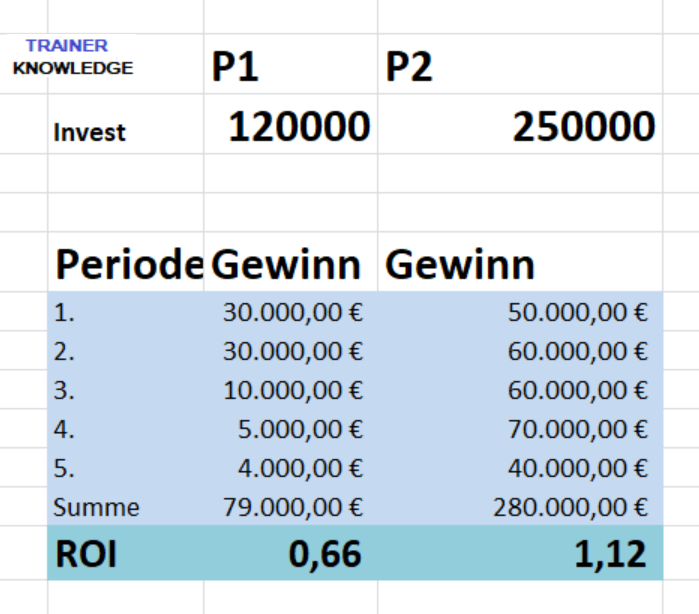

Return on Investment

Bei diesem ROI handelt es sich um den einfachsten ROI. In diesem Fall hat das Projekt mit dem höheren Wert den größeren Nutzen.

Interner Zinsfuß:

In der Excel Tabelle finden Sie kein Beispiel für den „Internen Zinsfuß“. Das liegt daran, dass in der PMP Prüfung keine Berechnung abgefragt wird. Allerdings können zwei oder mehrere „Interne Zinsfuß Werte“ zur Bewertung aufgezeigt werden. In dem Fall gilt der höchste Wert als zu wählender Wert.

Bewertung von Projekten:

Keine der vorgestellten Kennzahlen dient allein zur Beurteilung im Rahmen einer Projektauswahl. Erst im Bundle ergibt sich ein gesamtheitliches Bild und wird damit zur Entscheidungsgrundlage. Dazu werden häufig auch weiche Faktoren mit einbezogen. Sie finden Beispiele auf den Folien 249 – 251.